Почему одни семьи всегда имеют средства на все необходимое, а другие живут "от получки до получки"? Можно сказать про разницу заработных плат, про стартовые условия каждого из членов семьи, про статьи расходов и многое другое и, безусловно, к концу повествования получится картинка, из которой следует, что у тех, кто живёт "еле-еле" в действительности нет никаких шансов. Но каждый, кто находился в таком положении и сумел выйти из него, ответит, что большинство причин являются лишь предлогами для оправдания собственной бездейственности.

У каждого свои проблемы, однако, и отношение к ним тоже разное. Одни люди прикладывают все усилия, чтобы справиться с возникшими сложностями, а другие предпочитают обвинять правительство, условия, в которых росли, судьбу, которая поместила их коммуналку, в то время как кому-то гораздо менее достойному достались шикарные апартаменты в центре города. И такое поведение понятно: если признать, что финансовое благополучие зависит о его "обладателя", это будет означать, что необходимо встать с насиженного места, раз и навсегда прекратить жаловаться и начать действовать. И нужно с чего-то начинать.

Так, значительно улучшить финансовое состояние поможет планирование семейного бюджета. Составление плана движения средств позволит контролировать расходы, увидеть "черные дыры", в которые "проваливается" значительная часть доходов. Эффект от планирования не заставит себя ждать.

Семейный бюджет - всё под контролем!

Все совершенные покупки, походы в рестораны, оплаченные счета, отданные долги или выданные в долг деньги должны быть учтены и посчитаны. Даже если речь идёт о чашке кофе, заказанной в кафе или 100 рублях, положенных на счёт, необходимо вносить всё это в список расходов. Поначалу эта процедура может вызывать дискомфорт, ведь порой деньги тратятся на ходу, на бегу и в спешке крайне неудобно лезть за блокнотом и вписывать траты. Или делать записи, сидя с друзьями в ресторане. Или вносить в список средства, потраченные в благотворительных целях. Но именно в этих, незначительных на первый взгляд, тратах и кроется щель, сквозь которую просачиваются деньги. Ведь совершению крупной покупки предшествует длительный мыслительный процесс, рассмотрение множества вариантов, сравнение цен и так далее. А вот когда речь заходит о заказе чашки кофе в ближайшем кафе за 150 рублей или в том, до которого ещё нужно дойти, за 100 рублей, то зачастую выбор предопределен - ведь это не каждый день, значит можно и потратить чуть больше и сэкономить время. Однако получается так, что сегодня 50 рублей - это разница между чашками кофе, завтра - между чеками в магазинах на одни и те же продуктовые корзины, послезавтра - в счёте за электричество и так далее. И в день это может быть ни одна и не две суммы. А если такой политики придерживаются все члены семьи, то конечный итог может сильно удивить.

Подсчет расходов является первой ступенью на пути построения финансового будущего. Такие процедуры не обязательно осуществлять всю жизнь, во всяком случае, столь досконально, однако вначале это совершенно необходимо и поблажек здесь быть не должно. Со временем, когда появится достаточный опыт, придет навык автоматической экономии, можно будет ограничиться более общими цифрами, но к этому нужно прийти, а затем время от времени всё-таки проверять себя.

Большие планы!

Контролировать расходы семейного бюджета будет проще, если заранее определить часть из них. Составление списка предстоящих расходов стоит вести по принципу "от более важного к менее важному", например, в таком порядке:

- Обязательные платежи (кредиты, коммунальные услуги, плата за квартиру, плата за обучение, плата за телефон и интернет, средства на мобильную связь, проездной билет или средства на бензин и обслуживание автомобиля)

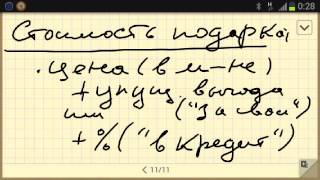

- Важные единовременные траты - поход к стоматологу, покупка дорогих лекарств, подарок родственникам на свадьбу, покупка зимних сапог к сезону (при условии, что сапог нет вообще или они находятся в непригодном состоянии, а не потому что они вышли из моды или не подходят к пальто), и другие неотложные расходы.

- Набор необходимых продуктов питания (соль, сахар, мука, чай, масло, крупы, картофель, яйца).

- Набор товаров бытовой химии (туалетная бумага, мыло, шампунь, стиральный порошок)

- Средства на ежедневные траты (обеды, незапланированный проезд, неожиданная встреча в кафе или "внезапный" день рождения коллеги). Деньги на такие траты должны быть запланированы, тогда любые "сюрпризы" не будут вызывать сильных переживаний. Однако если в течение дня никаких событий не произошло, то это не повод потратить "сэкономленные" деньги на незапланированную покупку просто, потому что они остались. Эти "лишние" деньги потом удачно осядут в копилке, из которой со временем сложится сумма для инвестирования.

- Средства на непредвиденные траты (срочная замена детали автомобиля, медицинская помощь, неожиданный приезд гостей, замена сломанного или потерянного телефона, ремонт холодильника).

- Покупки - не необходимые, но нужные вещи (элементы гардероба, косметика, техника). Важно! - при планировании этой статьи расходов необходимо указывать конкретные вещи, которые нужно купить, будь то новый костюм, летние туфли, тушь или крем для бритья, микроволновая печь. Если четко не определить товары, то очень высока вероятность потратить деньги на ненужные по сути вещи.

- Вторая часть продуктового набора (колбаса, сыр, овощи, фрукты, мороженое, шоколад, печенье, йогурты). "Вкусности" можно покупать сразу или ежедневно, но средства на них должны быть в плане изначально.

- Развлечения (поход в кино, клуб, на концерт или выставку).

Безусловно, этот список очень общий, возможно кто-то может спокойно исключить из него какие-либо пункты. Суммы для каждого из этапов также будут различаться в зависимости от доходов семьи - кто-то может отложить на непредвиденные расходы 10 000 рублей, а кто-то только 1000 рублей. Но, так или иначе, у всех могут найтись графы экономии.

В список не была включена графа "Инвестирование", когда часть дохода из семейного бюджета просто откладывается "в копилку" и идёт на цели пополнения домашнего стабилизационного фонда. Средства для инвестирования можно отложить после того, как расходы будут распределены на все предыдущие пункты, но лучше всего делать это в самом начале, чтобы составлять список уже за минусом 5-10% имеющихся средств.

После того, как деньги будут разложены по конвертам, в прямом или переносном смысле, оставшуюся сумму можно отложить в "оперативный" ящик. Это значит, что в случае, если средства по всем пунктам будут израсходованы и сведены к 0 раньше, чем поступит новый доход, то в случае необходимости можно воспользоваться этими средствами. А если окажется, что план себя оправдал и уже поступили новые средства, то деньги перекочевывают в стабилизационный фонд.

Таким образом, используя данный механизм распределения семейного бюджета, можно постепенно свести бессмысленное потребление к минимуму, собрать приличную сумму для последующего инвестирования и обнаружить возможности для приобретений, о которых ранее не приходилось и мечтать. Чтобы иметь деньги, нужно работать. И не только над проектами в офисе, но и над собственными привычками, потребностями и желаниями. Ведь любое развитие - это труд, который, впрочем, вполне себя окупает.